Jeudi dernier, la Banque centrale européenne (BCE) et la banque centrale chinoise annonçaient une baisse de leurs taux directeurs. Dans le même temps, la Banque d’Angleterre diminuait également ses taux d’intérêt, engageant un troisième cycle d’assouplissement de sa politique monétaire. Pure coïncidence, ont assuré les établissements concernés sans convaincre les marchés, si l’on en juge par leurs réactions.

En fait, loin de rassurer les marchés qui attendaient pourtant une réponse au ralentissement de l’économie mondiale depuis des semaines, ces mesures ont jeté le trouble chez les investisseurs. Une injection de liquidités aussi large et massive sans aucun événement particulier pour la justifier fait craindre une anticipation des mauvaises nouvelles à venir par les banques centrales. De quelles mauvaises nouvelles s’agit-il ? D’où viendra la prochaine torpille ? Habitués aux déceptions sur les deux rives de l’Atlantique, les investisseurs tournent leurs regards inquiets vers la Chine. Or, si la machine chinoise faiblit à son tour, l’économie mondiale perdra sa locomotive alors qu’elle tente péniblement de remonter la pente.

Bien qu’on ne puisse pas accorder une confiance absolue aux statistiques fournies par Pékin, il suffit de comparer les données publiées par les Chinois pour se rendre compte que le dragon s’essouffle. D’une croissance annuelle proche de 10 % au début de 2011, la Chine a glissé douze mois plus tard vers un taux annualisé de 8,1 % au premier trimestre et serait tombée à 7,6 % au deuxième trimestre.

Les facteurs responsables de ce ralentissement sont bien entendu la crise interminable en Europe et le trop lent et incertain décollage de l’économie des États-Unis. La faiblesse de ces deux débouchés de l’industrie chinoise a fait chuter ses exportations, lesquelles représentent près d’un tiers de son économie. Les mesures d’assouplissement monétaire prises par la banque centrale chinoise visent à stimuler l’autre moteur de sa croissance, les investissements, qui comptent pour 40% de l’activité économique de l’empire du milieu. Cette politique monétaire de relance par l’investissement avait d’ailleurs déjà été essayée avec succès pendant la première vague de la crise mondiale, en 2008-2009.

Mais paradoxalement, le succès d’il y a quatre ans compromet les chances de rebondissement de l’économie chinoise car les projets porteurs se font rares tandis que les gaspillages se multiplient. Dans l’immobilier par exemple, un secteur qui représente 10% du PIB et aspire un quart des investissements, les prix baissent, faisant planer la menace d’une spirale dévastatrice sur le secteur bancaire, très exposé à travers les crédits accordés aux entrepreneurs et aux acheteurs privés. Si on y ajoute les lacunes des systèmes cadastral et judiciaire chinois , on peut comprendre l’ampleur des dégâts si jamais les bulles chinoises éclataient.

L’acte trois de la crise – après la crise des subprimes et les dettes souveraines – pourrait donc bel et bien être chinois. A Pékin, on en est conscient et les autorités surveillent le secteur immobilier comme le lait sur le feu. Ainsi, les dernières mesures d’assouplissement monétaire se sont accompagnées d’un avertissement : l’argent bon marché doit servir à investir et pas à spéculer, deux activités pas toujours faciles à distinguer…

Plus grave, ce dernier avertissement laisse penser que Pékin n’a pas encore compris qu’elle était parvenue au bout d’une étape de son évolution et qu’il lui faut maintenant passer à la prochaine : une économie principalement basée sur la demande intérieure donc sur la consommation des ménages et non plus sur l’exportation et les investissements dans l’infrastructure et l’appareil de production. Or, pour permettre une telle transition, il faudrait augmenter le pouvoir d’achat des ménages, c’est-à-dire augmenter les salaires mais aussi rendre abordable le crédit à la consommation. La nécessité d’avancer vite plaide d’ailleurs pour cette seconde option car agir sur les salaires est plus long et compliqué que de développer l’endettement privé.

L’une des solutions à la crise consiste donc à inciter rapidement les Chinois à consommer beaucoup plus de biens et de services- aussi bien locaux qu’importés. Logiquement, la politique monétaire de Pékin devrait les y encourager plutôt que de construire inutilement des routes et des ponts dans des villes fantômes.

*Photo : immu

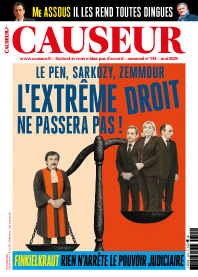

Causeur ne vit que par ses lecteurs, c’est la seule garantie de son indépendance.

Pour nous soutenir, achetez Causeur en kiosque ou abonnez-vous !