Le 30 juin dernier, l’expectative restait de mise. La Grèce et ses créanciers entamaient le dernier round des négociations en vue de définir un quatrième plan de sauvetage financier. Il y avait alors trois issues logiques à cet imbroglio : une renonciation de la part des créanciers à une part importante de leurs revendications, conformément au souhait du gouvernement d’Athènes et de l’opinion locale ; un échec des négociations accompagné de la sortie de la Grèce de l’euro ; un accord maintenant l’intégralité de la dette publique grecque assorti de mesures d’ajustement supplémentaires.

Le premier scénario, favorable au débiteur, aurait créé une fracture politique au sein de la zone, entre la Grèce et les pays du Nord, d’une part, et, d’autre part, les autres pays en faillite qui, à force de sacrifices, semblent sortir la tête de l’eau. Il aurait aussi, et surtout, offert une voie royale aux partis contestataires du sud de l’Europe, tels que Podemos, le parti gauchiste espagnol, qui sera un acteur majeur des élections législatives de l’automne prochain.

Le deuxième scénario aurait signifié sans phrases l’échec de la monnaie unique et ouvert le chemin de sortie de la nasse pour d’autres pays, comme l’Espagne, le Portugal, voire l’Italie. Et peut-être celui de la sortie tout court pour les élites dirigeantes – politiques, journalistes, économistes, banquiers –, qui ont fait carrière sur l’euro. Avec cependant le risque, non mesurable, d’une nouvelle crise des dettes de la zone euro, sous l’impulsion des traders spéculant sur le démembrement de la monnaie unique.

Ces deux issues auraient projeté la zone euro, et l’Europe avec elle, dans de nouvelles turbulences politiques, économiques et financières. Et c’est sans doute ce qui explique le lâche soulagement qui a accueilli l’accord, conclu au forceps, entre Merkel et Tsipras, à l’aube du 13 juillet dernier, puis couronné, ce 20 août, par un acquiescement définitif des parties et le versement d’urgence de 20 milliards d’euros au gouvernement d’Athènes.

Reste à savoir si ce troisième scénario, désormais adopté et acté, peut être viable.[access capability= »lire_inedits »] En vérité, et c’est le plus remarquable, ni les partisans ni les détracteurs de la monnaie unique ne croient vraiment à la réussite de ce pari. Pour les premiers, l’échec est assuré en raison de la lourdeur insupportable de la dette. Pour les seconds, les mesures retenues n’ont aucune chance de rétablir la compétitivité durable de l’économie grecque en l’absence d’une dévaluation de la monnaie. Les uns et les autres ont raison. La Grèce est insolvable du fait du poids de la dette accumulée et de l’effondrement de l’économie qui doit assurer le service de cette dette. Sa compétitivité ne se rétablira pas du fait que l’on aura taillé dans un régime de retraite budgétivore ou que l’on aura privatisé les actifs détenus par l’État.

Ajoutons le point qui nous semble décisif. Les banques locales sont hors d’état de soutenir l’économie. De ce fait, le système grec est condamné à un nouvel affaissement.

Le plan de sauvegarde qui a été mis sur les rails se situe dans la ligne des plans précédents. Il tente de redresser les comptes de l’État grec à coups de réductions de dépenses et de majorations d’impôts sans recourir à l’arme suprême de la dévaluation toujours écartée afin, comme le dit sans rire Flamby Ier, de maintenir « l’unité, l’intégrité et la stabilité monétaire ». Épargnons aux lecteurs de longues digressions. On demande à la Grèce de dégager dans l’avenir un excédent budgétaire de 3 % du PIB, soit 60 milliards d’euros à l’échelon de la France (qui supporte de son côté un déficit courant de 80 milliards d’euros). Mais l’effort sera de surcroît réclamé à une économie qui a subi une dépression économique. Le PIB s’est effondré de 26 %. La Grèce devrait donc, pour assurer son redressement, voir sa production passer non pas de 100 à 103, mais de 74 à 103 – et sous réserve que l’austérité renforcée ne vienne pas réduire encore cette base.

Pire encore, entre le 13 juillet et le 20 août, les perspectives de la dette grecque se sont à nouveau détériorées. Selon Bruxelles, la dette publique, qui se montait à 180 % du PIB début 2015, exploserait à 201 % courant 2016 pour revenir, dans le meilleur des cas, à 160 % en 2022. Ce que disent les experts, dans le langage fleuri des statistiques, c’est que la Grèce est définitivement insolvable.

Insistons sur le coût du nouveau plan. 86 milliards d’euros s’ajoutant aux 240 milliards déjà consentis, soit 326 milliards. Cela place la faillite de la Grèce à un sommet historique. Jusqu’à 2010, c’était la faillite argentine de 2001 qui établissait le benchmark à hauteur de 100 milliards de dollars. La faillite grecque représente en proportion environ dix fois la faillite argentine[1. Comme la faillite de Chypre en 2012. La faillite irlandaise représente quatre fois la faillite argentine, et la faillite portugaise deux fois.].

On a vu comment de nombreux Grecs avaient retiré, dès le mois de décembre 2014, leurs avoirs dans les banques du pays. Cet épisode a souligné la fragilité des banques dans les pays où la confiance économique se dérobe. Mais il a occulté un fait plus essentiel encore. La dépression économique a provoqué d’innombrables défauts ou retards de paiement. Les quatre banques du pays affichent aujourd’hui des taux de défaut ou de retard se situant entre 32 % et 38 %. Or, ces taux ne dépassent pas 1 % dans les établissements les plus prospères, 5 % dans ceux considérés comme fragiles ! En clair, les banques grecques sont tout aussi insolvables que leur État.

Qu’à cela ne tienne. Le plan de sauvegarde inclut une recapitalisation des banques locales à hauteur de 25 milliards d’euros, chiffre susceptible d’être relevé en fonction de l’importance des dégâts que l’on découvrira au fil du temps. Comprenons qu’on va organiser, aux frais des contribuables, la survie du système. Et cela ne suffira pas à rétablir le fonctionnement efficace des banques dans leurs activités de prêt. Une contraction des crédits offerts à l’économie est en route, synonyme de rechute rapide dans la récession. C’est là un point qui fait l’unanimité dans la tribu des économistes, depuis les monétaristes jusqu’aux keynésiens.

La question est posée depuis le premier plan de sauvegarde de 2010. Faut-il accuser la Grèce, l’Irlande, l’Espagne, le Portugal ou Chypre, ou faut-il enfin ouvrir le procès de l’euro ?

Rien de plus aisé qu’incriminer la Grèce, son économie improductive et son État clientéliste. De même pour l’Irlande, dévoyée par la folie de ses banquiers. Ou l’Espagne et le Portugal, qui voulaient brûler les étapes du développement à force d’emprunts. Ou Chypre, victime collatérale de la faillite du grand frère d’Athènes.

Mais ce qu’on peut reprocher par-dessus tout à ces pays est d’avoir pris à la lettre la formule de propagande des apôtres de l’euro. « La monnaie unique est un bouclier à l’abri duquel vous allez conquérir une prospérité sans risques », ont-ils rabâché au mépris de l’évidence : la monnaie unique n’a fait obstacle ni aux ravages de la crise financière américaine de 2008, ni au discrédit des États en faillite.

Forts d’une protection imaginaire, ces États s’étaient livrés à toutes les imprudences : leurs dettes privées ou publiques ont gonflé, les salaires se sont accrus plus vite que la productivité, les banques se sont lancées dans des politiques de prêts effrénés.

C’est le procès de l’euro qu’il faut avoir le courage d’instruire enfin. L’éternel retour de la dette grecque, en attendant pire, expose le vice constitutif de la monnaie unique. Un journaliste anglais vient de nous le rappeler : « Historiquement, les monnaies qui ne sont pas ultimement soutenues par une nation ont disparu[2. Gideon Rachman, « The three perilous options for Greece facing Europe », Financial Times, 23 juin 2015.]. » Il souligne que l’Europe, faute d’être une nation, est incapable de mettre en œuvre les institutions qui auraient encadré l’euro. Et il conclut : « Quand les leaders européens[3. François Mitterrand et Jacques Delors en tête.] ont mis en place la monnaie unique, ils se sont aussi engagés dans un territoire inexploré. Il n’y a pas de chemin assuré de retour. »].[/access]

Également en version numérique avec notre application :

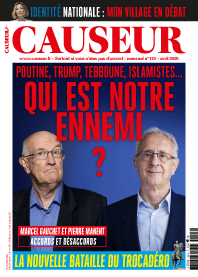

*Image : Soleil.

Causeur ne vit que par ses lecteurs, c’est la seule garantie de son indépendance.

Pour nous soutenir, achetez Causeur en kiosque ou abonnez-vous !