L’année européenne 2014 a commencé par une controverse entre deux de nos seigneurs, Manuel Barroso et Mario Draghi. Au premier, qui avait proclamé que la crise de la zone euro appartenait au passé, le second a rétorqué que la crise persistait au vu de la faible activité économique dans la zone. Il faut tenter d’élucider ce désaccord entre deux personnalités dévouées à la survie de la monnaie unique et au maintien de l’intégrité de la zone monétaire. Ce faisant, on expliquera comment l’euro a survécu. Barroso[1. Dont on omet de rappeler les responsabilités dans la conduite du Portugal avant qu’il n’accède, avec l’appui de Washington, à la présidence de la Commission européenne.][access capability= »lire_inedits »] prenait acte des conditions favorables du retour de l’Irlande sur le marché des emprunts publics. C’était la fin du bail out, la procédure de sauvetage qui avait maintenu le pays en survie grâce au concours massif – 68 milliards d’euros pour un pays de 4,5 millions d’habitants – des partenaires européens. Cette opération couronnée de succès s’était accompagnée d’une nouvelle amélioration des conditions d’emprunt de l’Italie, de l’Espagne et du Portugal. Une nouvelle étape décisive semblait franchie dans le retour à la « confiance des marchés ». Cependant, si quelqu’un comprend le rôle des marchés dans les institutions européennes, c’est bien Mario Draghi, praticien formé chez Goldman Sachs[2. Mario Draghi a présidé Goldman Sachs Europe et a, à ce titre, organisé la première falsification des comptes grecs qui a permis l’entrée d’Athènes dans l’euro], et non Manuel Barroso, doctrinaire et propagandiste en chef du système européen. Il sait que la confiance est réversible – comme l’a révélé la crise de la zone euro – et que tout est suspendu à la reprise économique. Il sait par-dessus tout comment la zone euro a été maintenue, par des politiques dont il a été le grand décisionnaire.

Mario Draghi, chef du SAMU financier Quand il s’installe à la tête de la BCE, fin 2011, la situation semble sans remède. Le séisme de 2008 a révélé les écarts de capacité économique qui séparaient les pays de la zone, écarts que leur inclusion dans une monnaie unique avait eu pour effet de masquer. Les prêteurs internationaux et les agences de notation massacraient la cotation des emprunts publics et privés de la Grèce, de l’Irlande, du Portugal, de l’Espagne et de l’Italie, les trois premiers ne pouvant plus emprunter, sauf à des taux prohibitifs. Tous s’en- fonçaient dans une récession profonde, assortie d’un chômage de masse. La priorité consistait à rétablir un financement minimal des États et des banques des pays en détresse en agissant à l’échelon de la Banque centrale puisque les marchés s’y refusaient. Mario Draghi s’y est employé suivant deux méthodes complémentaires. Il a d’abord, en deux adjudications, fin décembre 2011 et fin février 2012, octroyé 1000 milliards d’argent frais et quasiment gratuit aux banques de la zone, les banques des pays en détresse étant approvisionnées de la façon la plus massive[3. Quelque 400 banques sont venues aux guichets de Francfort.] . Chacun a relevé l’importance sans précédent de cette mesure. Mais la durée du crédit était, elle aussi, sans précédent. Trois ans ! Chose ignorée du profane, les banques centrales prêtent toujours à court terme : au plus quelques mois, sinon quelques semaines, quelques jours voire quelques heures. Cette pratique signifie qu’elles agissent sur la trésorerie du système de banques commerciales pour leur permettre de jouer leur rôle de financeurs de la sphère productive, mais en les contraignant en permanence à rechercher les bons emprunteurs et les bonnes affaires. Ce délai hors normes a été choisi par Mario Draghi sur la base d’un diagnostic simple et décisif : il faudra à peu près trois ans pour qu’apparaisse une vraie reprise en zone euro, avec le concours d’une Amérique convalescente et de pays émergents poursuivant leur rattrapage historique. Alors, les banques mises en difficulté par la défaillance d’in- nombrables emprunteurs pourront rentrer dans les fonds qu’elles ont prêtés, tandis qu’un climat de confiance s’établira, chez les consommateurs et les chefs d’entreprise, qui stimulera la demande globale. Mais le président de la BCE a aussi pris des mesures qui ont échappé à l’attention de nos distingués économistes. Il a certes racheté quelques centaines de milliards d’euros des dettes dont le marché ne voulait plus. Mais là n’est pas l’essentiel. Au-delà de l’opération massive de la fin 2011 et du début 2012, il a prodigué de nouveaux fonds aux banques des pays du Sud à l’occasion des adjudications hebdomadaires de la BCE. Autant la procédure est normale, voire banale, autant l’affectation de ces sommes s’écarte de la normalité. Mario Draghi s’est entendu avec les banquiers du Sud, spécialement les Italiens et les Espagnols, pour qu’ils souscrivent les emprunts nouveaux de leurs Trésors publics avec l’argent qu’il leur apportait. Il a ainsi organisé ainsi une décrue progressive des taux exigés par les États, donnant l’illusion d’une confiance apparente des « marchés » représentés en l’occurrence par Unicredit, Banco Popular, et leurs homologues d’Italie et d’Espagne ! Le joueur Draghi a gagné son premier pari, financier : celui d’empêcher la faillite des plus grands pays du Sud. Reste à savoir s’il gagnera son second pari, économique, celui de la reprise de l’activité et de l’emploi. Deux facteurs vont en décider.

La déflation des salaires au risque de la déflation des prix Les médias commis au réarmement moral des Européens ébranlés par la crise de la zone euro annoncent le redressement des pays les plus concernés, l’Irlande, le Portugal, l’Espagne, voire l’Italie, mais pas encore la Grèce. Le chômage amorce un repli, de premiers signes de croissance se font jour. Et, par- dessus tout, ces pays rétablissent leurs comptes extérieurs. L’Irlande réconforte surtout par la baisse du chômage depuis plus d’un an, l’Espagne suscite l’admiration par le rétablissement de son commerce extérieur, alors qu’elle affichait, au plus haut de son boom économique, un déficit de 9 % du PIB (soit 180 milliards d’euros à l’échelon d’un pays comme la France). Manquent cependant, dans ce tableau relativement encourageant, des éléments déterminants pour conclure à une amélioration d’ensemble. Le premier concerne l’évolution du chômage. Les chiffres moins défavorables dissimulent ce fait qui atteste du fiasco en profondeur de l’expérience : les Grecs, les Irlandais, les Portugais, les Espagnols et même les Italiens émigrent. En 2012, seule année pour laquelle nous disposons de chiffres, 206 000 résidents espagnols, 120 000 portugais, 75 000 irlandais auraient quitté les pays où ils vivaient et, le plus souvent, travaillaient. Pour la France, cela correspondrait respectivement à 280 000, 700 000 et 1 million de départs. Gageons que le mouvement s’est poursuivi en 2013. Les pays du Sud accomplissent, à la faveur de la crise, un grand bond en arrière qui les fait renouer avec leur tradition d’émigration du XIXe siècle et du début du XXe. Le deuxième a trait à la baisse des salaires. La déflation salariale a été le principal vecteur du rétablissement des comptes extérieurs. Elle a fait s’effondrer la consommation et, conjuguée à l’affaissement de l’investissement des entreprises, réduit la demande globale de biens d’importation. En même temps, elle a redonné aux entreprises la compétitivité en termes de prix qu’on leur a interdit de retrouver par la voie de la dévaluation monétaire. Les dévots du néolibéralisme s’en réjouissent, omettant de poser la question corollaire : comment repartira la consommation ? Car il est exclu que les baisses de salaires, allant de 12 % en Espagne à 25 % en Grèce, puissent laisser place à des augmentations dans l’avenir immédiat.

Le troisième est représenté par la situation des finances publiques. À l’exception de l’Italie, tous les pays du Sud subissent encore un déficit important qui gonfle mécaniquement le montant de leur dette[4. Hors zone euro, l’Angleterre vient de terminer son exercice budgétaire avec un déficit de près de 7 % du PIB.]. Et à moins que la reprise économique dépasse toutes les attentes, on ne voit guère de perspective de rééquilibrage. À ce stade, les deux points clés sont les évolutions futures des investissements des entreprises et des prix à la consommation. Il conviendrait que les entreprises s’équipent, qu’elles dépensent en recherche et en formation pour donner à la compétitivité des bases plus fermes que celles procurées par le massacre des salaires. Et il conviendrait que les prix ne baissent pas, dans le sillage de la déflation salariale. Pourquoi ? La déflation des prix pèse à la fois sur la profitabilité des entreprises et sur les comptes publics. La première s’amoindrit quand le chiffre d’affaires est comprimé par de faibles prix de vente, alors qu’il faut amortir les dépenses d’équipement antérieures et payer les intérêts dus. Les comptes publics, qui subissent une réduction mécanique des recettes de TVA et de l’impôt acquitté sur les bénéfices, sont sous l’objet d’une nouvelle menace : la remontée mécanique du montant de la dette publique et des intérêts dus dans le sillage de la déflation des prix. L’année 2014 sera décisive, dans un sens ou dans un autre, selon que la déflation salariale s’accompagnera ou non de la déflation des prix.

C’est le facteur le plus discret et le moins évoqué par les commentateurs. Entre 2000 et 2013, le Français a continué de consommer de façon presque régulière, y compris durant la période critique de crise. Il consomme aujourd’hui un quart de plus qu’à l’orée du nouveau siècle. Et il est le seul en Europe. Cette autre exception française est un phénomène multifactoriel : maintien des salaires à tout le moins, distribution sociale la plus généreuse du monde, taux de fécondité important et, sans doute, refus d’admettre que les temps ont changé et illusion que les séismes américain et européen vont être surmontés sans dommages irréversibles pour notre système national.

Quoi qu’il en soit, la consommation française contraste avec celle des autres grands pays de la zone : stagnation en Allemagne, baisse profonde en Italie, effondrement en Espagne à partir de 2007 après l’éclatement de la bulle locale. Et, de ce fait, elle a constitué le cran d’arrêt à l’extension de la spirale récessive au sein de la zone euro. Si pour une raison quel- conque – compression de la dépense sociale, pourtant prohibitive, réduction des salaires privés pour aligner notre compétitivité en termes de coût du travail, accentuation de l’épargne de précaution –, cette consommation s’était affaissée, l’activité de la zone euro aurait poursuivi sa chute au lieu de connaître une stabilisation[5. Nous tenons là aussi une part de l’explication du creusement du déficit commercial depuis 2003, dernier exercice équilibré de nos échanges].La grande menace. Il reste cependant difficile de croire à la renaissance économique, sociale et financière du système euro, quand bien même nous échapperions à la déflation et à une récidive de la crise du crédit, pour une raison qui devrait s’imposer à chacun. La monnaie unique est la monnaie la plus surévaluée au monde depuis que le franc suisse a été stabilisé et que le yen japonais a subi une dévaluation de l’ordre de 30 %. Lorsque l’euro frise la parité de 1,4 dollar, même les entreprises allemandes cessent de gagner de l’argent par leurs exportations en zone dollar. Que dire de leurs homologues de la zone monétaire, handicapées par cette surévaluation qui se maintient en dépit du bon sens. Comment se fait-il que l’euro soit à ce point surcoté alors que la zone reste dans un état de marasme ? Il n’y guère d’autre explication que le pari fait par les marchés financiers sur une germanisation de la zone. Soit à partir de l’hypothèse que le modèle allemand sera recopié au-delà des frontières de la République fédérale, soit à partir de celle d’une mutualisation des dettes publiques européennes sous sa garantie. Leur improbabilité n’empêche pas les marchés de continuer à les nourrir. Il faudrait, quoi qu’il en soit, une action délibérée de la BCE, analogue à celles conduites par ses homologues de Suisse et du Japon, pour ramener la monnaie unique vers une parité moins handicapante, de l’ordre de 1 euro pour 1,1 dollar. Il faut donc se demander pourquoi Mario Draghi, si zélé et si inventif pour sauver le crédit des économies de la zone, n’agit pas sur la parité monétaire. À Bruxelles comme à Francfort, on connaît la réponse. Angela Merkel a interdit au président de la BCE de mener une action correctrice sur le marché des changes. Dès lors, une autre question se pose. Que cherche Angela Merkel, que cherche la nouvelle Allemagne qui trône en majesté au sommet de l’édifice branlant de la zone euro ?[/access]

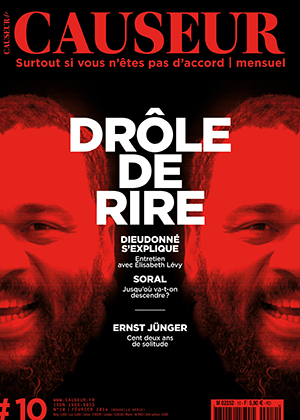

*Photo: Michael Probst/AP/SIPA.AP21519716_000001

Causeur ne vit que par ses lecteurs, c’est la seule garantie de son indépendance.

Pour nous soutenir, achetez Causeur en kiosque ou abonnez-vous !